¿Tienes una vivienda y te estás planteando realizar obras para mejorar su eficiencia energética? ¿Ya las has realizado y quieres saber si optas a ellas? Te vamos a hablar de unas posibles inversiones que se pueden abaratar de formas muy significativas gracias a una deducción fiscal en vigor desde finales de 2021, y es que hay disponible un importante beneficio fiscal por mejora energética de vivienda desde esa fecha hasta 2024 inclusive. Ahora vamos a ver el tipo de beneficios fiscales que hay y las características que los diferencian entre sí.

¿Dónde haremos este trámite?

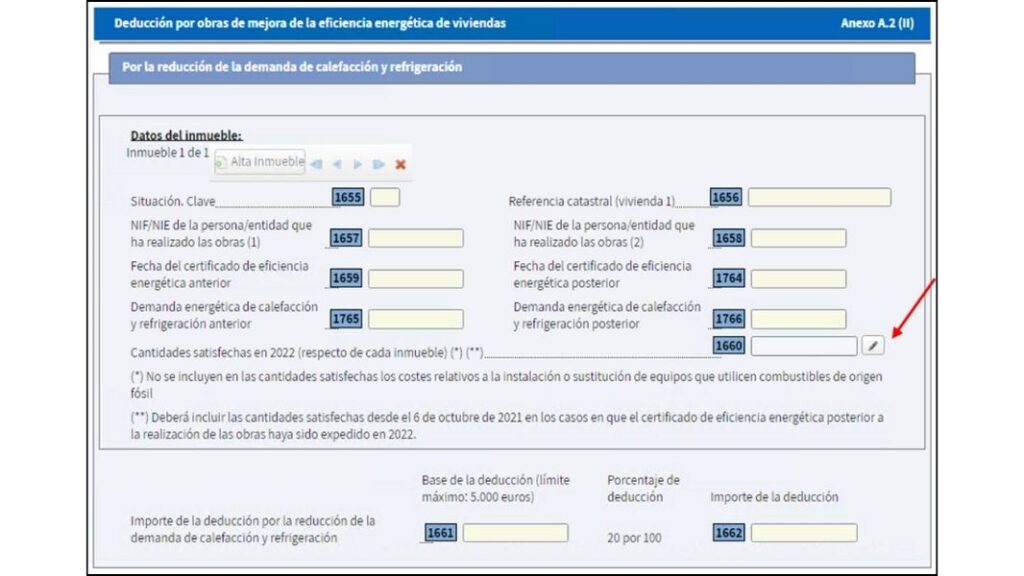

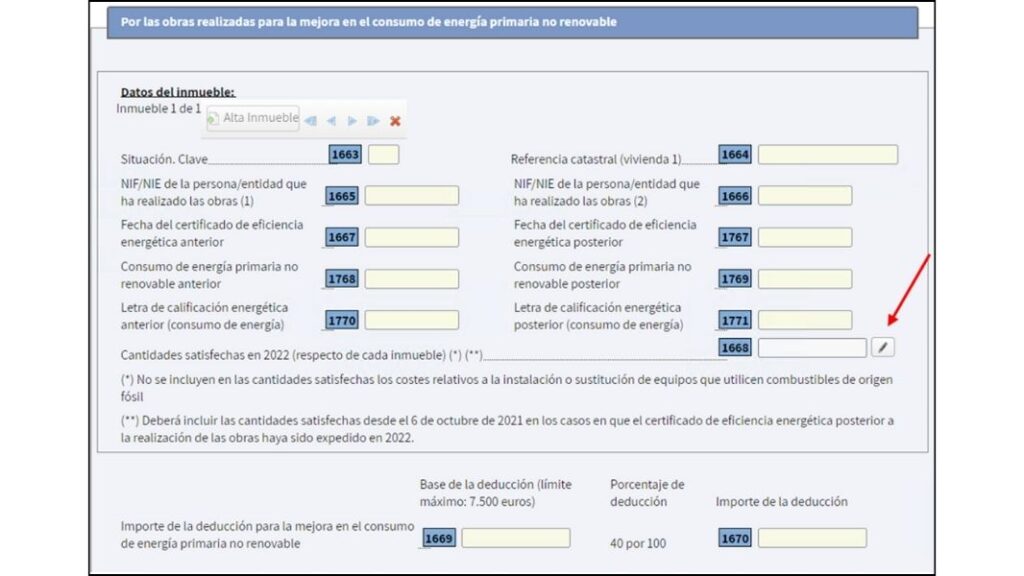

Este trámite se llevará a cabo completamente en Renta WEB, el servicio de ayuda de la Agencia Tributaria para tramitar y presentar la declaración de la renta. En él nos identificaremos con nuestra respectiva cl@ve móvil, certificado, DNIe o número de referencia, tras lo cual debemos irnos a la sección de “Apartados declaración”, luego ir a “Deducciones generales” y finalmente a “Por obras de mejora de la eficiencia energética de viviendas”, dentro de este apartado encontraremos los 3 distintos tipos de deducciones que existen, la del 20%, 40% y 60%. Cabe destacar que son incompatibles entre sí en caso de querer utilizar más de una en la misma obra.

Viviendas en las que se pueden realizar las obras

Estas deducciones comparten la característica de que para poder pedirse esta deducción debe de ser la vivienda habitual del contribuyente, otra de su titularidad que tuviera arrendada para su uso como vivienda o en alquiler o expectativa de alquiler (En este último caso la vivienda ha de ser alquilada antes del 31 de diciembre de 2024). La deducción tampoco se podrá aplicar si la instalación o la obra que afecta a la casa no ocurre en la misma, sino en instalaciones distintas como pueden ser: Piscinas, garajes, instalaciones deportivas, trasteros, jardines… Y tampoco se podrá hacer en las partes de la vivienda que comprendan actividades económicas.

Otras particularidades que comparten estas deducciones son:

- El pago de las cantidades debe hacerse con tarjeta, nunca en metálico a las personas o entidades que vayan a hacer las obras

- Las cantidades abonadas han de ser suficientes para poder llevar a cabo la obra en su totalidad, incluyendo: Salarios, coste de obra, inversión en equipos materiales, los CEE y otros gastos…

- La deducción no se puede aplicar para la compra o sust0itución de equipo que utilice combustibles fósiles

Deducción del 20%: Reducción de demanda de calefacción y refrigeración

Esta deducción se puede pedir únicamente si se llega a reducir la demanda de calefacción y refrigeración al menos un 7%. Para comprobar si es el caso necesitaremos dos Certificados de Eficiencia Energética (CEE) o certificados energéticos. Uno de antes de la obra y otro de después de la misma que esté dentro del plazo de octubre de 2021 hasta 2023, incluyendo todo el año.

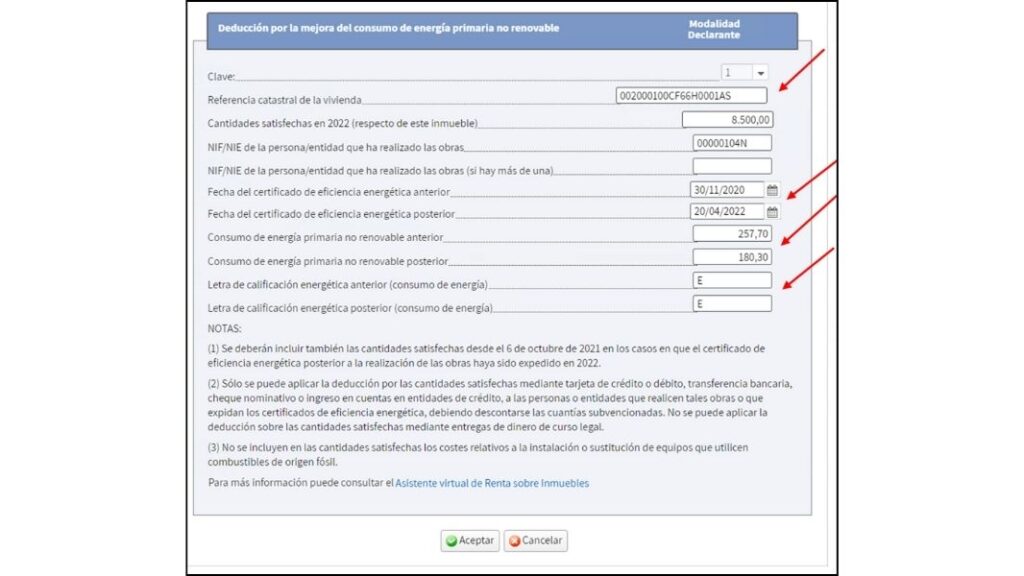

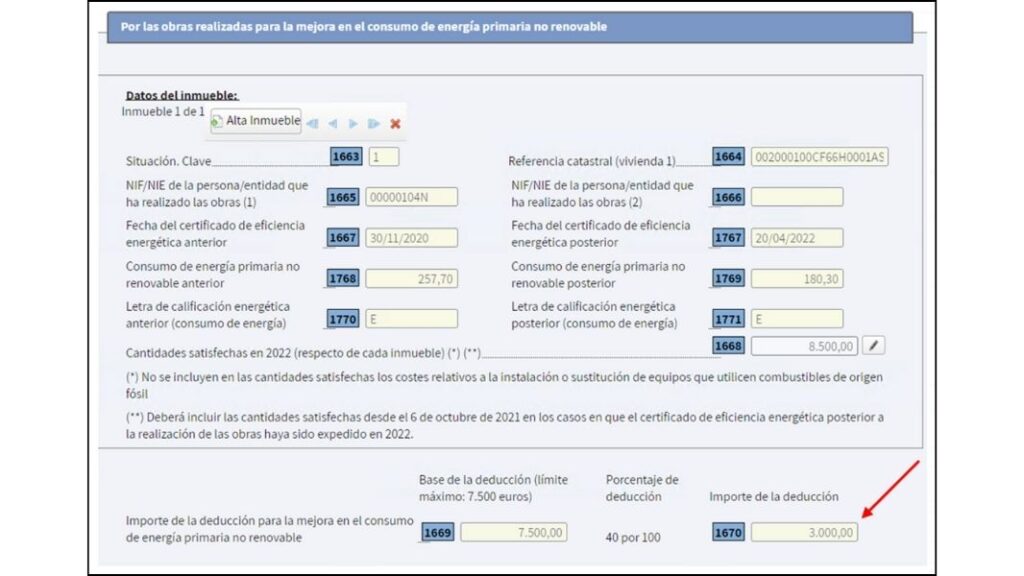

Para comprobar si cumplimos con este requisito debemos comparar los dos certificados energéticos (Tenemos una página explicando este documento como ejemplo que puede ser muy útil). Las imágenes a continuación las hemos sacado de la propia Agencia Tributaria

Deducción del 40%: Mejora en el consumo de energía primaria no renovable

Deducción del 60%: Obras de mejora de la eficiencia energética de viviendas

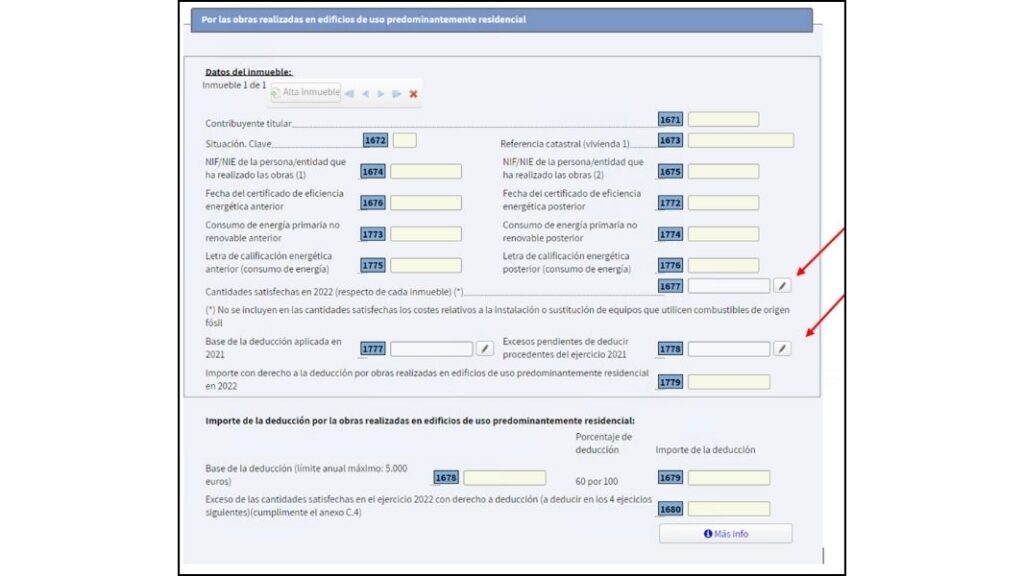

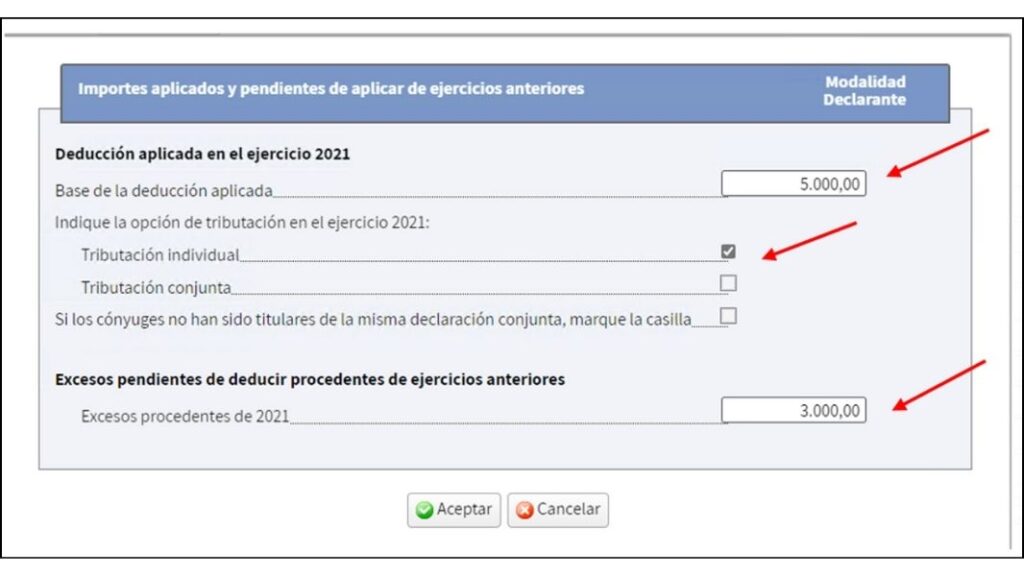

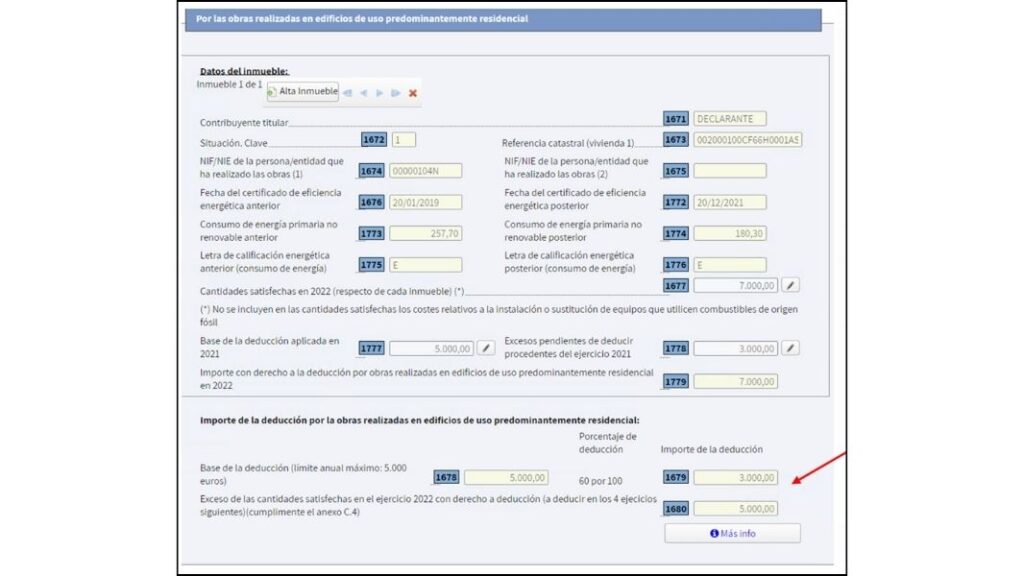

La última deducción cuenta con un importante matiz que aunque sutil es vital a la hora de pedirla, y es que si las anteriores deducciones se podían hacer en la “…vivienda habitual del contribuyente…” en este caso estamos hablando de viviendas, por lo que estamos hablando en plural, en viviendas que pertenezcan a un mismo edificio predominantemente residencial. Una vez aclarada esta duda entramos en la importancia de la deducción, y es que esta deducción es la que más cantidad de dinero puede deducir: Un 60% de 15.000€, es decir, 9000€. Sin embargo cabe señalar algo importante y es que aquí hay algo que no había en los otros casos: Una base máxima anual, por lo que para poder sacar el máximo valor realmente a esta deducción se debe hacer a lo largo de 3 años, cada año deduciendo 3.000€ como máximo. Por suerte con esta deducción el plazo que contamos es superior al de los dos primeros casos, ampliándolo un año más para incluir todo el 2024 para poder realizar el CEE de después de la obra, mientras que el periodo impositivo al que se aplica incluye 2021, 2022, 2023 y 2024.

Para acabar tenemos esta pequeña conclusión lógica a modo de resumen, y es que pudiendo conseguir como mínimo la ayuda más fácil de 1000€ sin mayor dificultad por un mero 7% el no hacerlo supone una pérdida importante de dinero sin razón aparente, y es que toda obra que ayude a mejorar significativamente la eficiencia energética y la calificación energética de tu CEE también va a otorgar una importante mejora de calidad de vida, novedad y una revalorización a tu vivienda. Otra cosa a destacar es que podemos incluir el gasto de los propios CEE dentro de las propias deducciones que vamos a conseguir gracias a éstos, un auténtico chollo

Poder acceder a las deducciones de 40% o 60% es mucho más complicado, pero es una inversión que hay que recordar que se va a recuperar sola con el paso del tiempo y que nos hace más fuertes económicamente al ser más independientes de los precios de la luz y del combustible en general, así que si la inversión se va a recuperar sola, va a aumentar mucho el valor de nuestra vivienda y nuestra calidad de vida y nos va a proporcionar cosas tan interesantes como ventanas que no dejan que se escape el calor, aislantes que no permiten que permee el frío o el calor del exterior en la vivienda, o sistemas avanzados como las aerotermias o las placas solares, lo raro realmente sería no aprovecharse de estas ventajas económicas. Si bien es cierto que conseguir los certificados energéticos puede hacerse algo engorroso el primer paso para conseguirlos es informarse, y ese paso ya se ha dado, así que que esperas para dar el siguiente?

¿Quieres acceder a esta o a otras ventajas económicas, ayudas o subvenciones que tengan que ver con los certificados energéticos? ¡Pregúntanos qué subvenciones, deducciones o ayudas están vigentes y te informaremos sin compromiso alguno y es que podemos incluso pedirlas por ti! Y si lo que quieres es que solucionemos tus dudas acerca de los CEE, o te informemos más en profundidad acerca de qué son, dónde son necesarios, o cualquier cosa al respecto también somos lo que buscas. ¡Si lo que te interesa es conseguir ya mismo tu certificado energético barato entonces no dudes en contactarnos!